旅游O2O“三国杀”竞技:携程系守、飞猪望、美团攻

图片来源@视觉中国

文 | 螳螂财经,作者 | 易不二

随着我国经济社会发展、居民收入增加和消费升级,我国居民的旅游消费能力和旅游消费群体都在大幅度增长。据Analysys监测数据,2017年中国在线旅游交易规模达8923.3亿元;2018年前三季度为7342.62亿元,逼近2016年全年交易规模,而2018年全年在线旅游交易规模达9900万亿元,2019年旅游市场预计会达到万亿规模。

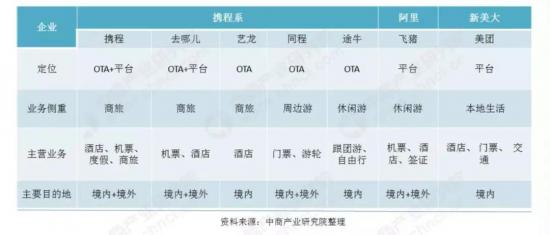

在在线旅游市场的增长带来的激烈竞争,市场份额开始向主要厂商聚集,当前,在线旅游业已经形成了携程系、阿里飞猪与新美大的“三国杀”局面。携程系通过兼并收购不断完善OTA行业布局,牢牢占据行业龙头地位;飞猪背靠阿里超级生态的强大能量,在近几年快速崛起;而美团基于本地生活服务的流量优势开始在酒旅业务凸显。

在马太效应逐渐明显,市场进入粘性之争的情况下,据中商产业研究院数据,截至2018年,携程系和飞猪共占在线旅游市场71.6%的交易额。有体量的携程系、有阿里流量的飞猪与有本地服务流量的美团展开“三国杀”竞技,各自都有什么差异化业务优势?谁又能成为最后的赢家?

“三国杀”的“攻守望”竞技

1.“守业”携程,寄望“买”来的全产业链成竞争壁垒

从2013年梁建章回归携程开始,全产业链生态圈的布局就成了携程的目标,在上游的酒店出行业务中游的OTA与下游的线下旅行社等持续发力,构建全产业链O2O平台。

在OTA竞争激烈的市场环境中,2014年开始,携程以投资或并购的方式,将同程、途牛、艺龙、去哪儿等相继收入麾下;2017年底,同程与艺龙合并,携程也成为新公司同程艺龙的大股东。至此,携程基本上将国内各大OTA都被打上了自己的烙印。

一路靠“买买买”的携程完成了合纵连横,实现旅游市场霸主之位,连裹挟16.5亿美元资本海啸般的冲击国内酒店业务的印度经济酒店OYO,也在5月与携程达成了战略合作。

但“买”江山容易,守江山却难。

2019年,虽然携程单季同比营收增长从2018年的15%增长到2019年的22%,但这个增长的引擎大多来自于“出海”策略,国内业务表现平平,携程系里的成员们,亏损一直是常态,根据财报,途牛2015年亏损14.6亿元,2016年亏损24.2亿元,2017年亏损7.7亿元,2018年第三季度净营收7.6亿元,同比下滑5.3%;

接受携程投资之前连连亏损的去哪儿,近年来也诸事不顺,2016年先是遭遇了航企联盟的封杀,后又经历了半年换2个CEO,机票业务收到不小影响,2018年在严打机票x产品的情况下,整个携程系的机票业务增速一度跌落至零。

如今,去哪儿机票“杀熟”的负面新闻持续在网上出现;携程系里,同程艺龙的数据表现算是不错,2019年第一季度财报数据显示,同程艺龙当季实现收入17.83亿元人民币,同比增长17.5%,但在腾讯的超强入口和携程的扶植下,这个数据只能说差强人意。

惯用的投资并购策略的携程,在“出海”有飞猪与“下沉”有美团的情况下,已经意识到了“买”来的江山并不易守这一点,在内,将业务中心开始往产品研发等方向转型,从2018年Q3财报可以看到,携程提高研发费至25亿元,同比增长均为14%。

同时,管理费用仅增长2%,为6.88亿元;在外,一方面先后通过收购及合作方式与海外目的地、服务商建立合作伙伴关系,以Trip.com主打一站式平台,Skyscanner主打垂直搜索等等,推动海外业务发展,另一方面与OYO在流量互换、场景互通、数据运营、品牌宣传等方面展开深度合作,共同开发下沉市场。

在残酷的市场环境下,守江山比打江山难度更大,经历了20年互联网市场成长为的携程,“守”业之下,也有不断的创新精神。比如技术上的强化智能推荐引擎、产品上推出的高铁游、旅拍等产品。就目前的“三国杀”局面来看,携程的行业“霸主”地位,暂无第二家企业可以撼动。

2.背靠阿里“观望”的飞猪,亮“飞猪购”杀手锏

背靠阿里这颗大树,飞猪拥有数据支持和流量优势,加上定位90以后的年轻人群体,虽然在机票、酒店、在线服务、定制旅游等方面与携程系有正面竞争,但在已经占据在线旅游市场半壁江山的携程系面前,依然能按照自己的节奏发展。除了人群不一样,飞猪与携程的差异化还在于飞猪一直定位于“出境游”,即便在携程一家独大的格局下,2017年飞猪市场份额依然较上一年度上涨0.6个百分点至15.3%。

版权保护: 本文由 沃派博客-沃派网 编辑,转载请保留链接: http://www.bdice.cn/html/74661.html