业绩亮眼股价反跌:联想财报背后隐藏了什么?

文 | 孙永杰

日前,联想发布了截至2019年6月30日的第一财季业绩。作为19/20财年的首个财季,联想集团季度营收高达853亿人民币,同比增长5%,连续8个季度实现同比增长;税前利润16.4亿,同比增长超过113%。净利润11亿人民币,同比增长超过111%。

如此的业绩表现堪称亮眼。但与亮眼业绩形成鲜明对比的是,联想集团股价暴跌6%,一度跌超8%。与此同时,诸多金融分析机构纷纷下调联想的目标价。其中,中金下调联想集团目标价17.3%至6.2港元;大摩将其目标价由7元下调约14.3%至6元;瑞信下调联想集团目标价至6.1港元。

究竟是什么原因让联想虽然取得亮眼的业绩,但股价和评级反而下跌呢?看似亮丽的财报背后到底隐藏着什么?

PC业务坚挺:非可持续增长是关键,中国区持续承压

首先看看目前依然是联想营收和利润核心的PC业务。

据当季联想财报显示,隶属于PC业务的智能设备业务集团的收入同比增长8%至111.56亿美元,其中PC业务营收同比增长12%至96.31亿美元,占集团总收入的75%以上。另据IDC的统计,今年第二季度,联想PC出货量同比大增18.2%,全球市场份额达到25.1%,反超惠普跃居第一位。对此,外媒GADGET甚至以“Lenovo now sells 1 in 4 PCs”作为联想财报的标题予以报道。由此看,联想本季在PC业务的坚挺与其出货量的大增密切相关。

提及联想本季PC出货量的大增,我们不妨看下IDC的统计数据。联想在第二季度PC全球出货量的同比增长率分别是排名第二惠普(3.2%)和第三戴尔(3.1%)的几乎6倍。

虽然本季度PC的大盘向好,但联想如此高的同比增长还是令我们感觉意外,毕竟从过往的季度看,虽然联想在大盘向好的情况下同比增长也是基本超越惠普和戴尔,但6倍于对手的增速实属罕见,这不禁让我们好奇,究竟是哪个市场促成了其本季在PC市场出人意料的高速增长,关键是这种增长是否是市场自然的可持续增长?

为此,我们引入联想本季财报各区域市场营收状况发现,亚太市场是联想增长最快的区域市场,同比增长高达26.28%。而这之中,日本和印度PC市场的高速增长起到了主要作用。

据IDC Japan统计数据显示,作为全球第三大PC市场,因商用需求暴增(主要是相关企业向Windows10的迁移),提振日本国内2019年首季(2019年1-3月)PC出货量(商用+家庭用)较去年同期大增29.2%至405万台,连续第4季呈现增长。且一直在延续。而联想由于此前并购NEC及富士通PC,其在当季的PC出货量以37.3%的市占率稳居榜首,最高出货季甚至占据日本整个PC市场的半壁江山。

但众所周知的事实是,企业PC因系统升级存有换机需求的周期性,况且日本PC市场此前已经经历了连续5个季度的增长,相信因换机周期产生的高增长红利将很快结束,实际上,今年的第一季度,联想/NEC/富士通的市占率较去年第四季度已经出现下滑的趋势,联想在日本市场的高速增长将很快遇到瓶颈。

同样是IDC的统计,2019年第二季度,印度PC市场(包括台式机,笔记本电脑,工作站)出货量达340万台,同比大幅增长49.2%。

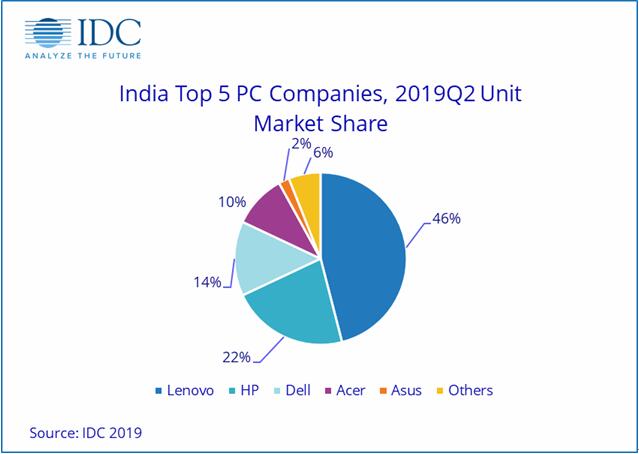

但需要说明的是,这个接近50%的增长幅度并非自然的市场需求的结果,而是因为该季度,印度相关部门推动的ELCOT教育协议进入实施阶段,其中最大的受益者就是联想,即由于拿下了ELCOT教育协议150万台的订单,联想该季度PC出货量同比增长高达283%,市场份额大幅升至46.2%,几乎占据了当季印度PC市场的半壁江山。那么到了下个季度,联想在印度市场将恢复常态,出货量大幅减少将是必然。

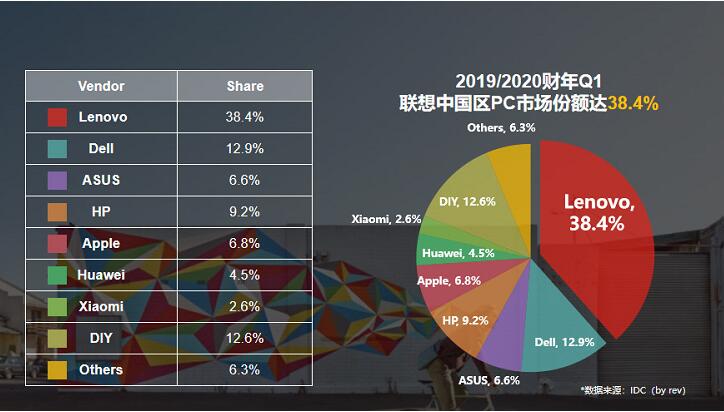

如果说上述是联想本季PC表现坚挺更多是不可持续的偶然市场因素所致,那么本季联想在中国区市场营收的大幅下滑则是未来实实在在的竞争压力。据联想财报显示,本季联想在中国区的营收大幅下滑15%(主营业务PC起到主要作用),是联想惟一下滑的区域市场。尽管本季联想在中国PC市场的份额同比增长了0.3个百分点,达到38.4%,但与营收同比下滑15%相比,可谓得不偿失,并从一个侧面反映,联想正在以价格作为杠杆力保市场份额的增长,且已经相当吃力。

其实只要我们稍加观察就会发现,在中国PC市场,除了传统的PC厂商惠普、戴尔、华硕外,在排名中又增加了华为和小米,其在第二季度的市场份额分别为4.5%和2.6%。

版权保护: 本文由 沃派博客-沃派网 编辑,转载请保留链接: http://www.bdice.cn/html/76913.html